Caros,

Hoje vou falar um pouco de alguns FII’s de Logística, não vou falar dos maiores e mais óbvios que são BTLG, XPLG e HGLG. Esses fundos, atualmente estão negociando com prémio sobre o Valor Patrimonial e já possuem uma grande cobertura de inumeras casas, no entanto, posso pensar em um post sobre eles em um segundo momento caso vocês gostem do tema e dessa abordagem.

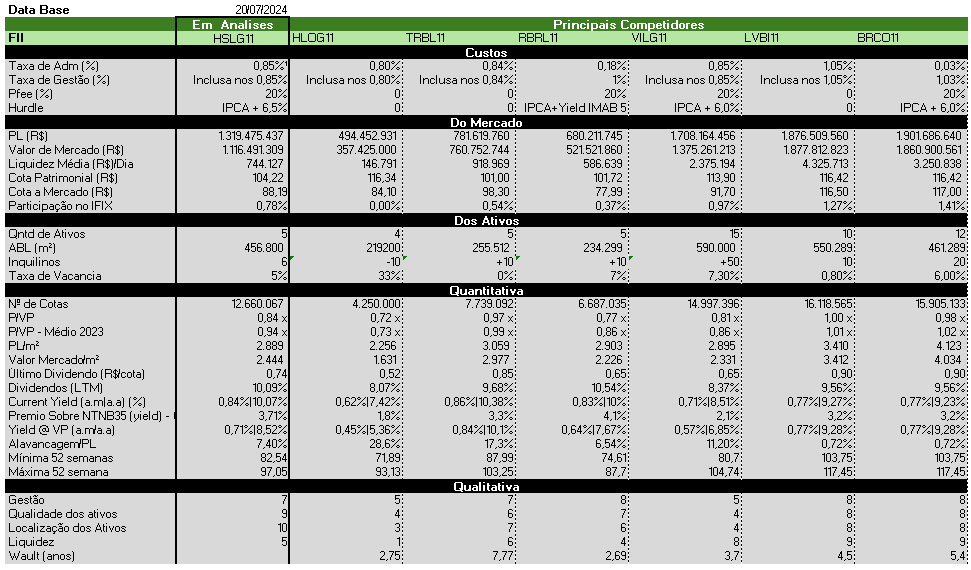

Como atuo há mais de 15 anos no mercado imobiliário, conheço bastante sobre (i) localização, (ii) qualidade de produtos, (iii) valor de locação praticado nos diferentes mercados, (iv) competidores e (v) custo de reposição de empreendimentos semelhantes naquela localização e gosto de olhar individualmente para cada um dos ativos do FII e entende-los de maneira isolada, porem, seria impossível fazer isso em um post, por isso criei uma tabela com alguns indicadores que gosto de olhar e julgo serem interessante compartilhar para que vocês possam fazer suas próprias analises em outros FIIs que estiverem analisando.

Minha ideia hoje é falar do HSLG11, um fundo imobiliários gerido pela HSI uma gestora de investimentos alternativos que atua em diversas frentes como Private Equity, Fundos imobiliários, Crédito Privado e possui mais de 13 bi sob gestão.

O HSLG11 é um fundo logístico de pouco menos de 1,5bi de PL, 5 ativos, taxa de vacancia de 5%, resultado da devolução no último mês da Lojas Renner que ocupava parte de um dos empreendimentos do FII e que na cotação atual está distribuindo um yield anualizado superior a 10%.

O fundo iniciou quando a HSI adquiriu diversos ativos logísticos da Familia Klein, que estava precisando de liquidez para colocar no Core Business da Familia (CASAS BAHIA), esses ativos foram adquiridos pelo fundo de Private Equity imobiliario da HSI e posteriormente vendido para um FII da própria HSI em um momento mais oportuno de mercado. Na ocasião do IPO do fundo, salvo engano, o fundo entregaria 8% a.a aos cotistas e devido a taxa de juros da época, a oferta foi 100% alocada.

Quando olhamos esse fundo hoje e comparamos com FII’s de logística mais parecidos com ele em termos de quantidade de ativos, PL, ABL temos a tabela abaixo:

A tabela mostra os indicadores do HSLG11 e mais outros 6 fundos (HLOG, TRBL,RBRL, VILG, LVBI e BRCO)

Olhando a tabela e comparando os fundos, nos patamares atuais o FII que mais me agrada nesse momento é o HSLG11, o fundo está bastante descontado em relação a seu valor patrimonial que é estimado em 2.900/m². No entanto, dado a qualidade dos ativos e localização dos mesmos, eu diria que o valor justo para esses imóveis é mais próximo de 3.500/m² em linha com os valores de LVBI e VILG que possuem ativos mais semelhantes.

Existem 2 pontos de atenção nesse FII – A concentração de quase 40% da receita em Casas Bahia e a existência de um investidor institucional relevante que possui mais de 60% das cotas, no entanto, nenhum dos pontos me assusta uma vez que (i) uma vez que ao meu ver o fundo não teria dificuldade de reposicionar seus ativos em uma eventual saída das Casas Bahia dos seus empreendimentos (ii) Não vejo esse investidor saindo abruptamente do ativo, se quiser fazer isso teria que ser via block trade e ainda assim levaria algum tempo (nesse caso o risco maior ao meu ver é para a gestora que poderia perder a gestão do fundo).

Existem outros fundos da Lista acima que eu gosto, no entanto, não vejo tanto upside. Dentre eles estão:

BRCO: Ao meu ver um dos melhores fundos de logistica e umas das melhores gestoras de empreendimentos logísticos, infelizemente o fundo está caro e sofre um pouco com conflito de interesse uma vez que geralmente vende os ativos que desenvolveu com outro investidor para o FII

LVBI: Possui ótimos ativos, excelentes localizações, ótima gestão, no entanto, nos patamares de preço atual não vejo upside sem ser por uma questão estrutural macro

TRBL: Fundo recentemente vendeu com ganho de capital um dos ativos da carteira localizado no Rio de Janeiro o pagamento será parcelado logo deve manter distribuições interessante, no entanto, não gostei das aquisições que fez em Feira de Santana (Localização secundaria) e Guarulhos (Produto de qualidade inferior – não é ruim, mas não é bom)

RBRL: Apesar de gostar da gestora, não gosto muitos da localização dos ativos, concentração em regiões secundarias como Hortolandia e Extrema.

VILG: Não gosto da localização dos imóveis do fundo, ao meu ver o fundo é bastante concentrado no Sul de Minas, região que praticamente só existe por questões tributárias, em termos de localização, Extrema estaria no mesmo raio de Campinas, mas com o acesso pior, uma vez que a Anhanguera é bem melhor que a Fernão Dias e outras regiões não tão nobres em termos logísticos como por exemplo Ipojuca, Araçariguama, Eldorado do Sul.

Tambem não acho a qualidade dos ativos do fundo o que tem de melhor em termos logísticos, os galpões em sua maioria apresentam pouca vaga de carreta e baixa eficiência logística

HLOG: Fundo pequeno, baixa liquidez, ativos em localizações secundarias, bastante alavancado e muita vacancia. Nesse momento não olharia.

É isso pessoal, espero que gostem.

abs,

Douglas Vulcano Medeiros

#FII, #Logística, #investimentoimobiliario

Muito bom Doug, obrigado.

Até hoje a família Klein tem muitos imóveis alugados para a própria Casas Bahia, um enorme problema de governança e conflito de interesses. Será que não tem grandes participantes deles neste FII? pergunta retórica.

A tabela não foi Doug, acho que precisa ser como imagem e inserir pelo programa

O investidor relevante lá pelo que sei é um fundo soberano grande que investe bastante em imobiliário aqui no Brasil.

Boa Doug, gosto bastante do tema. Peça o Murilo para editar o post, pois está sem as tabelas!!

Ajustado.

Muito bom!

Ótimo!!

Outro Ponto, a tabela de indicadores não carregou no post.

Oi Guilherme, já ajustei. Abraço!

Bom tema para diversificação da carteira….

Espero que tenha mais em breve….