“Nunca antes na história destes país”, operar ou investir por Opções de Ações esteve tão barato.

Nunca!

Também nunca antes tivemos um potencial tão explosivo para opções.

Não tenho medo de falar o que vou dizer.

Mas Hegler, o que o carro da capa tem a ver?

Este carro foi a melhor analogia que me veio a mente para explicar isto.

Neste post vou te mostrar:

1. Que é possível ter sucesso no mercado de opções entendendo estes conceitos.

2. Como utilizar isto para ter melhores retornos.

Tenho que falar logo da Volatilidade Implícita (Vulgo, IV).

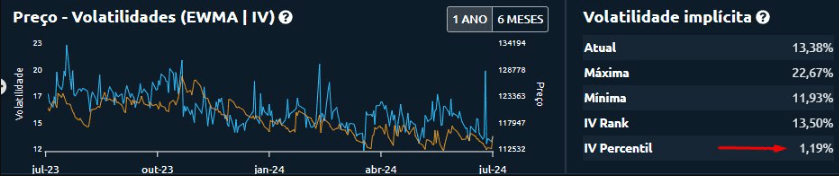

Note este gráfico. Ele me mostra que o IV atual das opções de Ibovespa está no percentil 1,19%.

Ou seja, em apenas 3 pregões (1,19%) dos últimos 252, o IV esteve abaixo do patamar atual.

E vou além… Nos meus 18 anos de mercado, nunca vi nada parecido.

Quanto menor o IV, mais barata as opções estão.

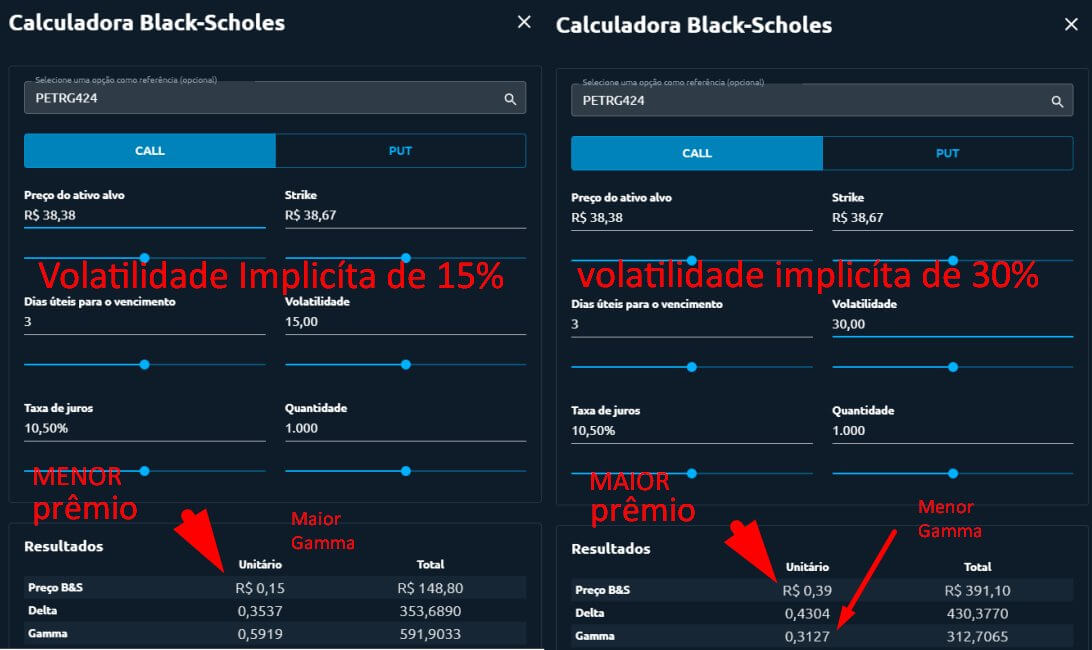

Note a imagem abaixo:

Diferente do carro, quanto mais barata (menor IV) a opção, maior é a velocidade dela.

É como se uma Ferrari fosse mais barata que um Fusca.

Isto é ótimo para quem está acreditando em direcionais de ações e quer se expor por calls ou puts.

Vou acelerar…

Preste muita atençao. Isto pode fazer você mudar sua visão sobre opções.

Podemos dizer, que a aceleração do preço da opção chama-se Gamma (grega de 2° ordem derivada do delta).

Considere agora que o Delta é a velocidade do prêmio da opção.

Assim como no caso das opções, quando a velocidade chega em patamares altos, a aceleração se reduz.

Uma Ferrari sai de: 0 a 100km/hr em 4 segundos, 100 a 200km/hr em 20 segundos, 200 a 300km/hr em 40 segundos.

No caso das opções, tem um detalhe, o pico da aceleração se dá no meio do caminho da “velocidade” (delta).

Delta de opções vão de 0 a 1 para calls e 0 a -1 para puts.

O pico da aceleração se dá na região de delta 0,5 ou -0,5 (região ATM).

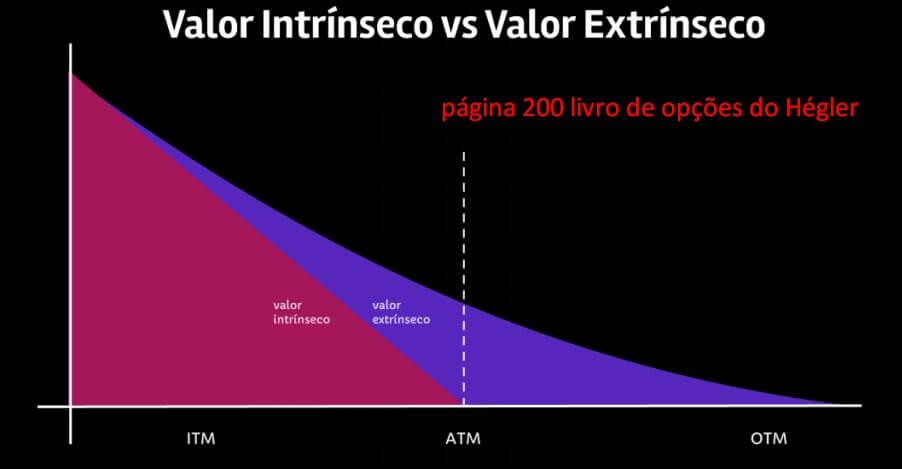

Simplesmente pelo fato de ser a região de maior valor extrínseco.

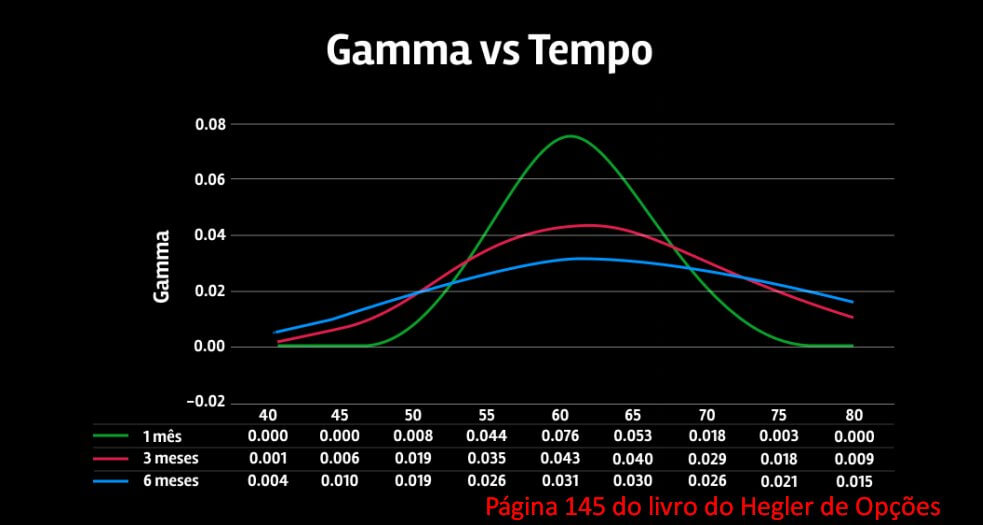

Veja no gráfico abaixo:

O Gamma só vai incidir sobre o valor extrínseco da opção.

Daí que vem a grande sacada!

O que falarei agora é prova que temos maior potencial por opções da nossa história.

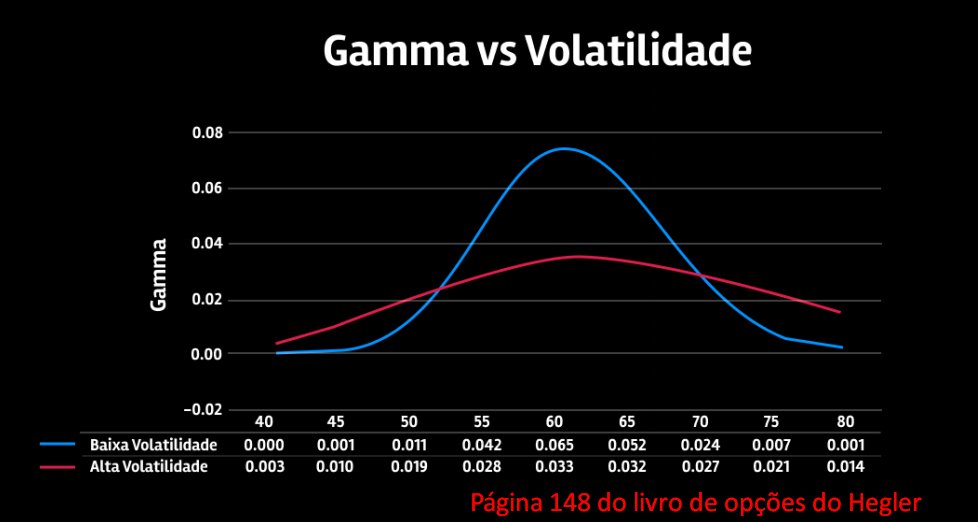

Na pág. 148 do meu livro explico com este gráfico.

Menor volatilidade (IV) = maior Gamma.

Se quanto maior o Gamma, maior a aceleração das opções.

Temos hoje o maior gamma da nossa história.

Não só em opções de IBOV11 e BOVA11, mas de várias ações, como PETR4, VALE3, BBAS3, ITUB4.

Tem uma grande questão que tenho que deixar claro.

Quanto maior o gamma maior o retorno possível, mas maior é o risco.

Principalmente próximo do vencimento.

É como o Pablo Marçal subindo a montanha…

Se erra a direção, vai dar errado.

Veja este gráfico:

Ele mostra que quanto mais próximo do vencimento, maior o gamma.

Então cuidado para não errar a direção e opção ou estrutura que você vai montar.

Por último falo para vocês olharem a variação das opções curtas em ações com variações acima de 1%.

Vão ter strikes “pulando” mais de 100% no dia.

excelente conteúdo hegler!

Obrigado Sidnei

Parabéns pelo conteúdo, Hegler. Muito bem explicado e educativo.

O seu livro de opções está disponível na plataforma?

Não está disponível Paulo Nunes. Me pede no whats privado que te mando.

Obrigado pelo elogio

vou começar a olhar opções longas de vale com mais carinho.

Ótimo!!

Didático e direto ao ponto! Excelente!