Existem verdades absolutas. Aquele tipo de coisa que não tem como ninguém questionar. Uma delas é que:

Não é possível ter sucesso no mercado de opções, sem saber usar Volatilidade Implícita.

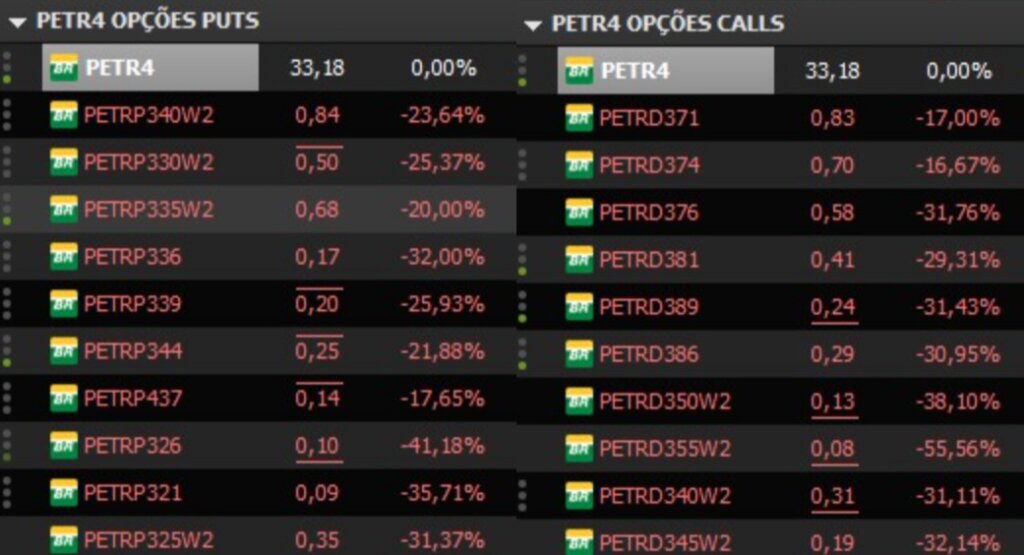

Olhe para imagem abaixo. Se não souber explicar o motivo da desvalorização das calls e puts, mesmo com PETR4 estando no 0 a 0, você não deveria estar operando opções.

Isto tem um motivo técnico que muitos desconhecem e perdem dinheiro à toa. A queda da Volatilidade Implícita.

Mas tenha calma! Não é tão complicado assim e neste artigo vou explicar definitivamente o que é e como usar a Volatilidade Implícita.

Um dos componentes principais do prêmio das opções é o nível de volatilidade implícita (IV). Ela é uma métrica mensurada pelo modelo de black & scholes (B&S). Nada mais é do que a expectativa de flutuações do ativo base (PETR4), que está embutida no prêmio (preço) da opção.

Quanto maior o nível de IV, mais “gordas” estarão as opções. Acontece que em momentos de incerteza, a vol. implícita (IV) dispara, deixando as opções “gordas”. Se as coisas se estabilizam, o IV cede e o prêmio das opções são dizimados.

Aí entra o grande erro que os investidores cometem. Compram opções muitas vezes secas (calls ou puts), justamente quando a volatilidade é extrema.

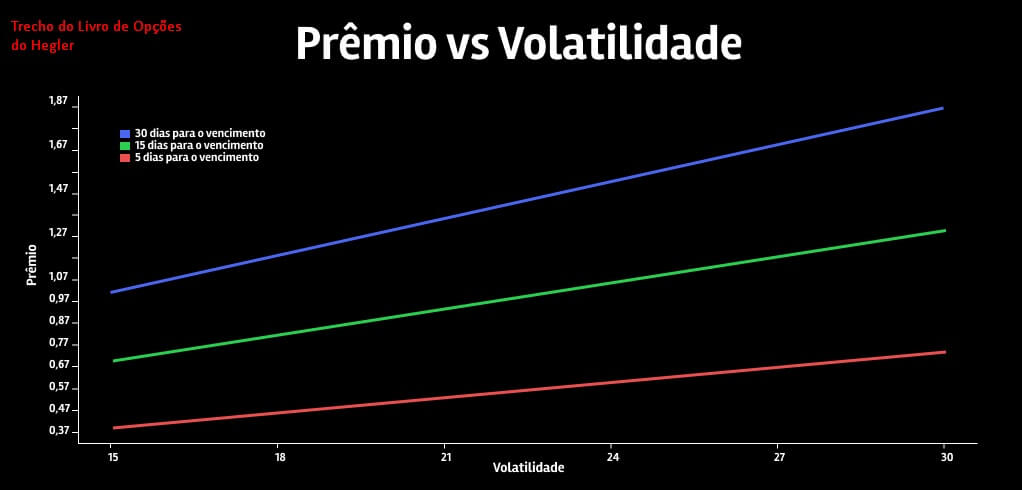

Veja na imagem abaixo, que quanto maior a volatilidade implícita maior será o prêmio das opções.

Acontece, que quando a incerteza diminui, o IV costuma cair fortemente. Então mesmo que acerte o direcional, com IV caindo muito forte, o operador tem tudo pra perder dinheiro.

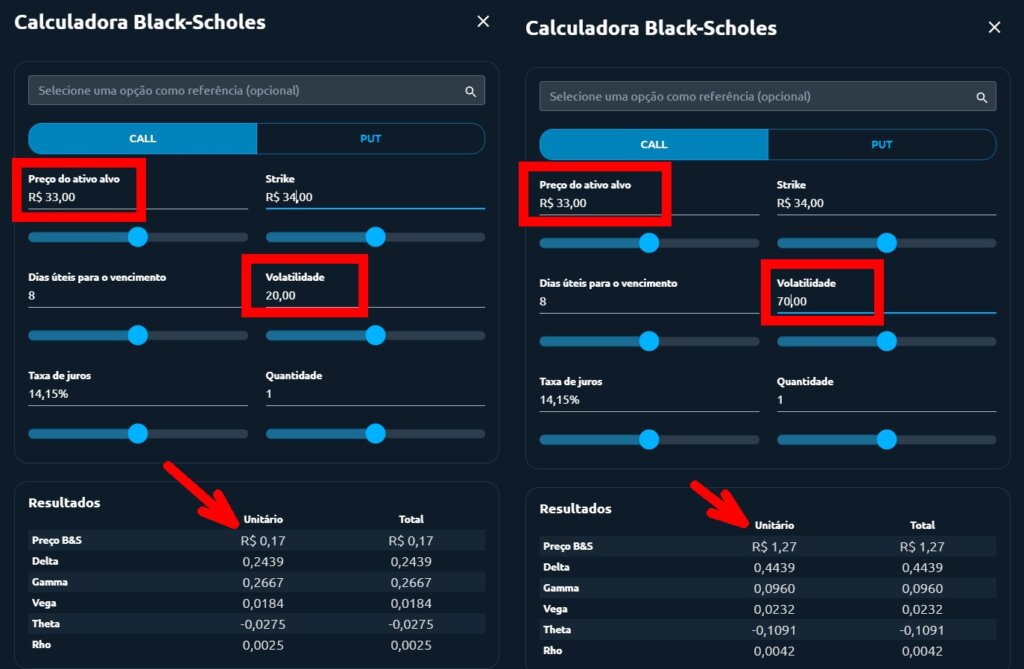

Veja como é claro no exemplo abaixo:

Imagine que é uma opção tipo CALL de PETR4 com strike de R$ 34,00 e vencimento em 8 dias. PETR4 está custando R$ 33,00.

Nesta simulação temos a mesma opção com níveis de volatilidade diferentes.

Mantendo tudo constante, exceto a volatilidade implícita (IV).

Note que:

Com 20% de IV a opção custa 0,17

Com 70% de IV a opção custa 1,27

Isto dá uma diferença de 647% no prêmio da opção.

Neste caso, o movimento de PETR4 tem que ser muito forte para compensar a perda de theta da opção.

Para você ter uma ideia, com a queda do IV para 40% e passagem de 1 dia, esta call só daria lucro se PETR4 subisse mais de 4,57%.

Só assim o ganho de gamma compensaria a perda de theta. Chamamos isto de BGT (breakeven gamma theta).

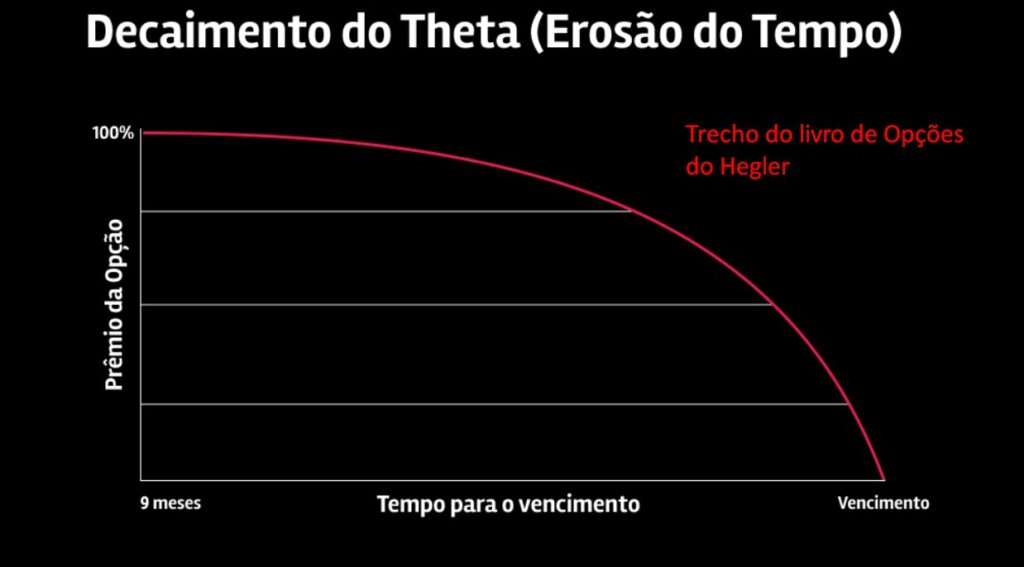

Vale ressaltar, que quanto mais próximo do vencimento, pior para os compradores de volatilidade (calls e puts) é este efeito.

Note que o decaimento do prêmio da opção é mais rápido quanto mais próximo do vencimento. Opções próximas do vencimento tem maior theta.

Pense 10x na próxima vez que for comprar uma opção no meio de um evento de volatilidade.

Aqui vai 3 dicas importantes:

1° Olhe sempre o nível de volatilidade implícita e o histórico dela. Eu gosto de usar um gráfico de IV e indicadores IV Rank e Iv Percentil.

2° Se o IV estiver alto e mesmo assim você quiser montar algo, priorize estruturas que minimizem ou anule o efeito do IV, como Sintéticos Protegidos, ou até travas para vencimentos posteriores com venda de vol curta.

3° Tem um direcional em mente antes de um balanço ou um outro evento de volatilidade previsível, pense em montar de 5 a 8 dias antes do evento e não dormir comprado no dia de divulgação de resultados.

Não dê ouvidos a quem diz que gregas e volatilidade implícita não importam. É impossível alguém ter sucesso no médio e longo prazo com opções sem entender isto.

Espero que tenham gostado do artigo. Se gostou, lembra de deixar o like e fique a vontade em perguntar ou dar feedbacks.

Excelente artigo sobre a volatilidade. Impossível operar opções conhecer seus efeitos.

🎯

Encaminhando aos amigos. ( hj um perdeu em Petr com venda put, mesmo recomendando não fazer).

Imaturidade com irresponsabilidade.

Perfeito Hegler 🤝

Obrigado Haack. Muito bom saber que você tá auxiliando várias pessoas. Abraços!

Blz. 👏👏Obgda

Muito bom, Hegler, claro e preciso… Show.

🙏 Obrigado TG

HEGLER, artigo muito esclarecedor, como sempre, parabéns pela preocupação e zelo com todos aqui no clube e também nos teus grupos de WhatsApp.

Obrigado Ricardo. Forte abraço!

Artigo excelente, mais uma aula de mestre !. Só não entende quem não quer. Parabéns Hegler. Ah… estou postando nos grupos de amigos.

Obrigado pelo elogio e por compartilhar com amigos.

Forte abraço, Wilson!

Excelente brain refreshment sobre IV!

Perfeito. Caso esteja lendo este artigo e não tenha lido o livro completo ou feito a mentoria do Hegler, o faça! Entender tudo que foi dito aqui, ainda mais pensando no cenário atual – no quesito volatilidade – é essencial.

Obrigado Hegler, abraços.

🙏Obrigado Matheus. Forte abraço!

Excelente artigo! Obrigado pela sua dedicação aos sócios da Investfy. Minha ficha sobre a importância da VI caiu gracas ao conhecimento que você compartilha diariamente conosco. Abs

Fico feliz com sua evolução Rodrigo. Siga contando comigo. Forte abraço!

Baita conteúdo sobre vol! Vale ouro!

Excelente

Muito bom!!

Artigo Excelente!

Excelente artigo! Sempre bom enfatizar a importância da volatilidade e seus efeitos nos prêmios das opções. Conhecimento faz a diferença nos resultados.

Muito bom, Hegler!

Sempre com muita clareza e excelente didática.